N.B. Het kan zijn dat elementen ontbreken aan deze printversie.

Vier doelen van het nieuwe pensioenstelsel Het nieuwe pensioen moet persoonlijker, transparanter en koopkrachtiger worden. In 2022 zette NRC vier belangrijke doelen van het nieuwe pensioenstelsel op een rij.

Het is een megaoperatie die vrijwel alle werknemers en gepensioneerden aangaat: Nederlanders gaan op een andere manier sparen voor hun oude dag.

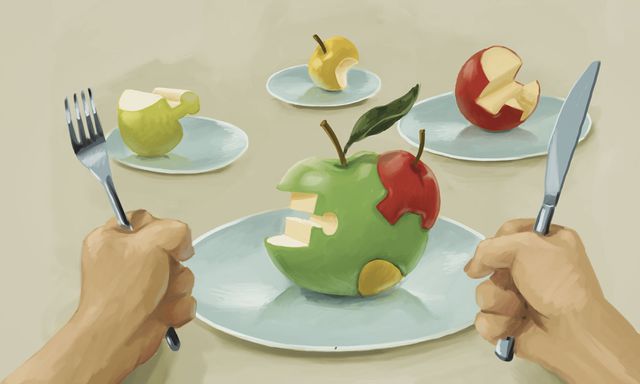

Er komen nieuwe verdeelregels en de grote gezamenlijke potten waar pensioenfondsen hun vermogen in hebben zitten, worden opgeknipt. Iedere werknemer krijgt een eigen potje. Met de operatie is een duizelingwekkend bedrag gemoeid van zo’n 1.800 miljard euro: het vermogen dat pensioenfondsen nu bezitten.

Woensdag stuurde minister Carola Schouten (Pensioenen, ChristenUnie) het wetsvoorstel hiervoor naar de Tweede Kamer, met een toelichting van ruim 360 pagina’s waarin de noodzaak en doelen van het nieuwe pensioen worden uitgelegd. Zo moet het persoonlijker en transparanter worden en sneller perspectief bieden op een „koopkrachtig pensioen”.

Voldoet deze grote pensioenverbouwing aan zijn eigen doelstellingen? NRC legt vier belangrijke doelen langs de meetlat.

1 Minder rentegevoelig

De al decennia dalende rente is funest geweest voor veel pensioenfondsen. Met als gevolg: onzekerheid bij gepensioneerden. Zij zien hun pensioen al meer dan tien jaar stilstaan en vrezen regelmatig voor een verlaging van hun uitkering.

Ook de wetstoelichting noemt de rentegevoeligheid als zwakte van het oude stelsel. Als de rente laag is, moeten pensioenfondsen veel geld oppotten, anders verslechtert hun financiële gezondheid.

Dat komt doordat pensioenfondsen nu nog de toekomstige uitkering centraal stellen. De premie van werkgevers en werknemers wordt maandelijks omgezet in ‘pensioenaanspraken’: kleine stukjes van een toekomstige uitkering.

Vervolgens rekenen de fondsen terug hoeveel vermogen ze nú nodig hebben om al die toezeggingen voor de verre toekomst waar te maken. Als de rente heel laag is, moeten zij ervan uitgaan dat hun beleggingen maar langzaam in waarde zullen stijgen. Dus hebben ze nu al een volle kas nodig.

In het nieuwe systeem, dat fondsen tussen 2023 en 2027 willen invoeren, worden geen toekomstbeloftes meer gedaan. Werknemers zien in hun persoonlijke pensioenpotje hoeveel vermogen daar nu in zit. Wel wordt er voorzichtig voorgespiegeld welke uitkering dat kan opleveren, in goede en slechte scenario’s.

Door deze aanpassing wordt het stelsel inderdaad minder rentegevoelig, bevestigen meerdere deskundigen. Maar de laatste maanden stijgt de rente weer en krabbelen pensioenfondsen voorzichtig op. Wat als de rente niet meer terugzakt naar de bijzonder lage niveaus van afgelopen jaren? „Dan zou ons huidige stelsel in een heel ander, positiever licht komen te staan”, zegt Roel Beetsma, hoogleraar pensioeneconomie aan de Universiteit van Amsterdam. Dat is best een denkbaar scenario, vindt hij. Hij waarschuwt om het huidige systeem niet zomaar bij het grofvuil te zetten.

Onzin, vindt voorzitter Tuur Elzinga van vakbond FNV. „Ons stelsel werkt al vijftien jaar niet meer.” Elzinga was nauw betrokken bij het pensioenakkoord in 2019 tussen het vorige kabinet, vakbonden en werkgeversorganisaties. Dat akkoord legde de basis voor dit wetsvoorstel.

Werknemers en gepensioneerden hebben nog helemaal niets aan het opkrabbelen van de pensioenfondsen, zegt Elzinga. „De rente lijkt nu wat te stijgen, maar vergis je niet: de inflatie gaat harder omhoog dan de rente. Dus de waarde van je geld blijft afnemen.” Daardoor blijft ook de koopkracht van de pensioenen onder druk staan.

2 Sneller perspectief op hoger pensioen

Omdat pensioenfondsen nu beloftes doen over de verre toekomst, verplicht de wet hen om extra voorzichtig te zijn: zo moeten ze flinke reserves aanhouden. Pas als deze buffers groot genoeg zijn, mag een fonds de pensioenen verhogen, om werknemers en gepensioneerden te compenseren voor de inflatie.

Daardoor moeten mensen óók in een economie die zich herstelt, nog lang wachten op een pensioenverhoging. Want hun fonds heeft eerst tijd nodig om een grote buffer op te bouwen. Veel fondsen zijn daar al jaren niet in geslaagd, waardoor de meeste pensioenen in Nederland al jaren stilstaan.

In het nieuwe stelsel hoeven geen grote buffers meer aangelegd te worden. Beleggingswinsten worden daardoor sneller merkbaar. Zo ontstaat „eerder perspectief op een koopkrachtig pensioen”, zoals de wetstoelichting het beschrijft. Maar negatieve beleggingsresultaten zijn óók sneller merkbaar als er geen grote buffer meer is. Het pensioen wordt dus beweeglijker.

Vooral jonge werknemers kunnen hun pensioenpot straks sterk zien schommelen

Beetsma vindt dat zonde. Hij is juist positief over de buffers. Die hebben hun dienst bewezen, zegt hij, door het effect van allerlei tegenslagen sinds de financiële crisis te dempen. „Ons huidige stelsel heeft die klappen relatief goed opgevangen.”

Maar op dit moment is er van die reserves weinig meer over, bij de meeste grote fondsen. In het huidige stelsel zou de kans op forse pensioenverhogingen dus klein blijven voorlopig.

Ook de beweeglijkheid van het nieuwe pensioen zal wennen worden, zegt Marike Knoef, hoogleraar empirische micro-economie aan de Universiteit Leiden en directeur van pensioendenktank Netspar. „De verwachting is dat de pensioenen vaker verhoogd dan verlaagd worden”, zegt zij, „maar als gedragseconomen weten we dat een verlies er emotioneel twee keer zo hard inhakt als een winst.”

Vooral jonge werknemers kunnen hun pensioenpot straks sterk zien schommelen. Voor oudere werknemers en gepensioneerden zullen pensioenfondsen naar verwachting een veiliger beleggingsprofiel kiezen, om het risico op grote tegenslagen te verkleinen. Het is dan belangrijk, zegt Knoef, om jonge deelnemers duidelijk te maken dat die schommeling normaal is, en dat het beleggen van ingelegde premies uiteindelijk leidt tot een hoger verwacht pensioen.

3 Aansluiting bij moderne arbeidsmarkt

Wie regelmatig van baan en sector wisselt krijgt ermee te maken: je bouwt pensioen op bij steeds weer een ander pensioenfonds. Dat gaat niet veranderen. Maar de verdeelregels moeten wél beter gaan aansluiten op snelle baanwisselingen.

Nu krijgen jonge en oude werknemers voor iedere euro die zij inleggen nog een even groot stukje toekomstige uitkering toegezegd. Terwijl de inleg van een jongere meer waard is: dat geld kan veel langer renderen. In feite is dit dus een subsidie van jong naar oud.

Dat werkt prima voor wie levenslang bij dezelfde baas blijft: de eerste helft van je loopbaan ontvang je te weinig opbouw, in de tweede helft wordt dat weer rechtgetrokken. Tenzij je halverwege het pensioenfonds verlaat, omdat je bijvoorbeeld zzp’er wordt. Dan heb je een probleem: je wordt niet meer gecompenseerd voor de jaren dat je te weinig pensioenaanspraken kreeg.

Straks krijgen werknemers het pensioentegoed dat hun ingelegde premie waard is: jongeren meer, ouderen minder. Dat sluit beter aan bij de „dynamischer arbeidsmarkt” van de 21ste eeuw, aldus de wetstoelichting.

Hoogleraar pensioeneconomie Beetsma snapt die aanpassing. Al vraagt hij zich af: is daar zo’n grote verbouwing voor nodig?

Ja, zeggen andere deskundigen. „Als je dit wilt veranderen, bén je al met een majeure stelselwijziging bezig”, zegt hoogleraar sociale zekerheid Kees Goudswaard (Universiteit Leiden), die betrokken was bij de voorbereiding van het pensioenakkoord.

Ook de Raad van State onderschrijft „het belang en de noodzaak” van de grote herziening, in een woensdag gepubliceerd advies over het wetsvoorstel. De regeringsadviseur heeft slechts „een aantal opmerkingen” bij deze plannen, geen grote bezwaren.

4 Transparant, begrijpelijk en persoonlijk

Het kabinet hoopt dat werknemers het pensioen straks als „transparanter, begrijpelijker en persoonlijker” gaan ervaren, meldt de toelichting.

Nu heeft een pensioenfonds nog één grote, anonieme pensioenpot. Die zal worden opgeknipt in persoonlijke potjes. „Je ziet dan beter wat er voor jou opgebouwd is”, zegt hoogleraar Knoef. De huidige collectieve potten zijn voor de meeste mensen „een black box”, zegt ze. En dat leidt tot wantrouwen. „Bijna 40 procent van de jongeren denkt: als ik met pensioen ben zal er wel niks meer voor me over zijn. Ten onrechte.”

Toch wil niemand beweren dat het systeem simpeler wordt, zoals de wetstoelichting meldt. Knoef: „Voor wie onder de motorkap alles wil begrijpen, is het niet eenvoudiger geworden.”

We moeten de kwaliteit niet opofferen aan eenvoudigheid en uitlegbaarheid

Roel Beetsma hoogleraar pensioeneconomie

Zo komt er naast die persoonlijke potjes alsnog een beperkte collectieve reservepot, om tegenslagen op te vangen – met alle complexe verdeelregels van dien. Ook zijn technische afspraken nodig over de vraag: hoe verdelen we de beleggingsrendementen over de verschillende potjes van deelnemers?

„Het is niet supersimpel”, zegt ook hoogleraar Goudswaard. Maar al die complexiteit dient een doel. „Door risico’s op die manier te delen kun je deelnemers beter beschermen.”

En is het echt belangrijk dat een pensioenstelsel begrijpelijker is? Beetsma vindt van niet. „We moeten de kwaliteit niet opofferen aan eenvoudigheid en uitlegbaarheid.” Bij auto’s doen we dat toch ook niet? „Een Flintstones-trapauto is veel makkelijker te begrijpen, maar ik heb toch liever mijn huidige auto.”